La titrisation

La titrisation

Depuis la crise des subprimes, vous avez certainement entendu parler de la titrisation. Derrière ce mot un peu « barbare » se cache une technique de financement créée aux Etats-Unis au début des années 70. Elle sâest ensuite répandue en Europe et dans le monde entier.

Lâobjectif de cet article est de vous présenter les grands principes et les évolutions de la titrisation.

Pour cela, une banque, une institution financière ou une entreprise (appelé le cédant) va transmettre à une entité juridique distincte, le véhicule de titrisation (appelé Special Purpose Vehicle, SPV), un portefeuille de créances. Le véhicule de titrisation est une structure ad hoc crée par le cédant et géré soit par le sponsor soit par une société de gestion. Son rôle va être de financer lâachat de ce portefeuille de créances par lâémission de dettes. Il va donc émettre des titres obligataires, ou des billets de trésorerie, sur les marchés financiers.

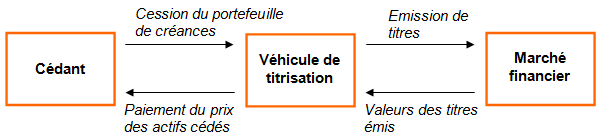

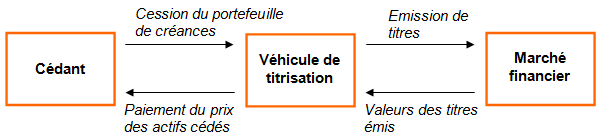

Récapitulons ce premier paragraphe par un petit schéma.

Les flux financiers générés par le portefeuille de créances seront reversés aux investisseurs au titre des intérêts et du remboursement du principal.

Ainsi la titrisation peut être utilisée pour tout actif générant des paiements à venir (créances hypothécaires, obligations, dettes diverses, etc.â¦.).

Les revenus perçus par le portefeuille de créances vont dans un premier temps permettre de rémunérer les détenteurs de la dette senior. Une fois la totalité des paiements de la dette senior effectués, les paiements dus aux détenteurs de la dette junior vont avoir lieux. La tranche equity récupérera le solde des revenus une fois tous les paiements versés.

Cependant, tout portefeuille de créances contient des actifs qui seront défaillants. Les pertes engendrées par ces actifs ne seront pas réparties uniformément selon les tranches. Ainsi en cas de créances non honorées, les détenteurs de la dette equity seront les premiers à ne pas percevoir de rémunération. Si la dette equity ne permet pas dâabsorber tous les actifs défaillants, alors ce sont les détenteurs de la dette mezzanine qui ne percevront pas de rémunération. Les détenteurs de la dette senior qui sont donc les mieux protégés. En effet, il faudrait que les créances non honorées soit suffisamment importantes pour que lâensemble des tranches ne puissent les absorber. En émettant une note sur chacune des tranches, les agences de notation permettent dâestimer leur risque de Crédit.

Pour résumer, la technique du tranchage permet de couper la dette émise en différentes tranches présentant des niveaux de risques et de rentabilités bien différents.

Avec lâavènement des produits dérivés de Crédit dans les années 90 (voir articles les Credit Default Swap), sâest développé une nouvelle technique de titrisation appelée « titrisation synthétique ». Son principe est simple : au lieu de vendre lâactif comme dans une titrisation classique, la titrisation synthétique vend le risque associé à cet actif. Elle permet notamment aux établissements de Crédit de déconsolider le risque de leur bilan et donc de libérer des fonds propres.

Le tableau ci-dessous récapitule certaines évolutions quâà connu la titrisation au cours du temps.

Lâobjectif de cet article est de vous présenter les grands principes et les évolutions de la titrisation.

Quâest-ce que la titrisation « classique »?

La titrisation « classique » est une technique de financement permettant de rendre liquides des actifs qui ne le sont pas (créances, biens immobiliers, etc.).Pour cela, une banque, une institution financière ou une entreprise (appelé le cédant) va transmettre à une entité juridique distincte, le véhicule de titrisation (appelé Special Purpose Vehicle, SPV), un portefeuille de créances. Le véhicule de titrisation est une structure ad hoc crée par le cédant et géré soit par le sponsor soit par une société de gestion. Son rôle va être de financer lâachat de ce portefeuille de créances par lâémission de dettes. Il va donc émettre des titres obligataires, ou des billets de trésorerie, sur les marchés financiers.

Récapitulons ce premier paragraphe par un petit schéma.

Les flux financiers générés par le portefeuille de créances seront reversés aux investisseurs au titre des intérêts et du remboursement du principal.

Ainsi la titrisation peut être utilisée pour tout actif générant des paiements à venir (créances hypothécaires, obligations, dettes diverses, etc.â¦.).

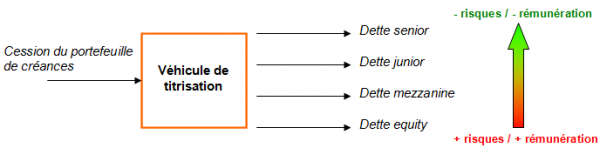

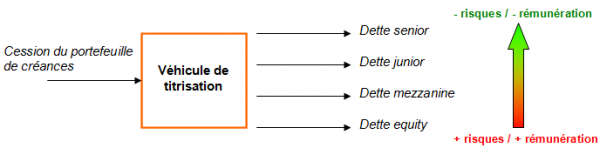

Le principe du tranchage (tranching)

Les titres adossés au portefeuille de créances ne sont pas homogènes. En fait, le véhicule de titrisation va émettre des tanches de dettes (on parle de la technique du tranchage) de plus ou moins grande séniorité. Chaque tranche dispose de ses propres caractéristiques de risque et de rendement. Le nombre de tranches peut être important mais de manière générale seulement trois ou quatre tranches sont émises. Prenons le cas dâune opération de titrisation où 4 tranches sont émises : une tranche senior (~ 80 à 90% de la dette émise), une tranche junior et une tranche mezzanine (~ 8 à 20% de la dette émise) et une tranche equity (~ 1 à 3% de la dette émise).

Les revenus perçus par le portefeuille de créances vont dans un premier temps permettre de rémunérer les détenteurs de la dette senior. Une fois la totalité des paiements de la dette senior effectués, les paiements dus aux détenteurs de la dette junior vont avoir lieux. La tranche equity récupérera le solde des revenus une fois tous les paiements versés.

Cependant, tout portefeuille de créances contient des actifs qui seront défaillants. Les pertes engendrées par ces actifs ne seront pas réparties uniformément selon les tranches. Ainsi en cas de créances non honorées, les détenteurs de la dette equity seront les premiers à ne pas percevoir de rémunération. Si la dette equity ne permet pas dâabsorber tous les actifs défaillants, alors ce sont les détenteurs de la dette mezzanine qui ne percevront pas de rémunération. Les détenteurs de la dette senior qui sont donc les mieux protégés. En effet, il faudrait que les créances non honorées soit suffisamment importantes pour que lâensemble des tranches ne puissent les absorber. En émettant une note sur chacune des tranches, les agences de notation permettent dâestimer leur risque de Crédit.

Pour résumer, la technique du tranchage permet de couper la dette émise en différentes tranches présentant des niveaux de risques et de rentabilités bien différents.

Evolution de la titrisation

La titrisation a beaucoup évoluée depuis sa création. Initialement utilisée par les établissements de Crédits pour se financer et pour mieux gérer leur bilan, la titrisation est devenue au fil du temps un véritable outil de gestion du risque de Crédit.Avec lâavènement des produits dérivés de Crédit dans les années 90 (voir articles les Credit Default Swap), sâest développé une nouvelle technique de titrisation appelée « titrisation synthétique ». Son principe est simple : au lieu de vendre lâactif comme dans une titrisation classique, la titrisation synthétique vend le risque associé à cet actif. Elle permet notamment aux établissements de Crédit de déconsolider le risque de leur bilan et donc de libérer des fonds propres.

Le tableau ci-dessous récapitule certaines évolutions quâà connu la titrisation au cours du temps.

- la qualité douteuse de certaines créances titrisées,

- la capacité des agences de notation à évaluer le risque de Crédit des différentes tranches de dettes,

- la corrélation entre les créances dâun même portefeuille.

Monsieur

Monsieur Monsieur

Monsieur Monsieur

Monsieur Monsieur

Monsieur Monsieur

Monsieur Monsieur

Monsieur

Comparatif des courtiers

Comparatif des courtiers